SECRETARIA DE HACIENDA Y CREDITO PUBLICO

Acuerdo 124/2021

Acuerdo por el que se dan a conocer los porcentajes y los montos del estímulo fiscal, así como las

cuotas disminuidas del impuesto especial sobre producción y servicios aplicables a los combustibles

que se indican, correspondientes al periodo que se especifica.

KARINA RAMÍREZ ARRAS, Titular de la Unidad de Política de Ingresos no Tributarios de la Secretaría de Hacienda y Crédito Público, con fundamento en lo dispuesto por el artículo Primero del Decreto por el que se establecen estímulos fiscales en materia del impuesto especial sobre producción y servicios aplicables a los combustibles que se indican, publicado en el Diario Oficial de la Federación el 27 de diciembre de 2016 y sus posteriores modificaciones, se dan a conocer los porcentajes y los montos del estímulo fiscal, así como las cuotas disminuidas del impuesto especial sobre producción y servicios aplicables a los combustibles automotrices, correspondientes al periodo comprendido del 11 al 17 de septiembre de 2021, mediante el siguiente

ACUERDO

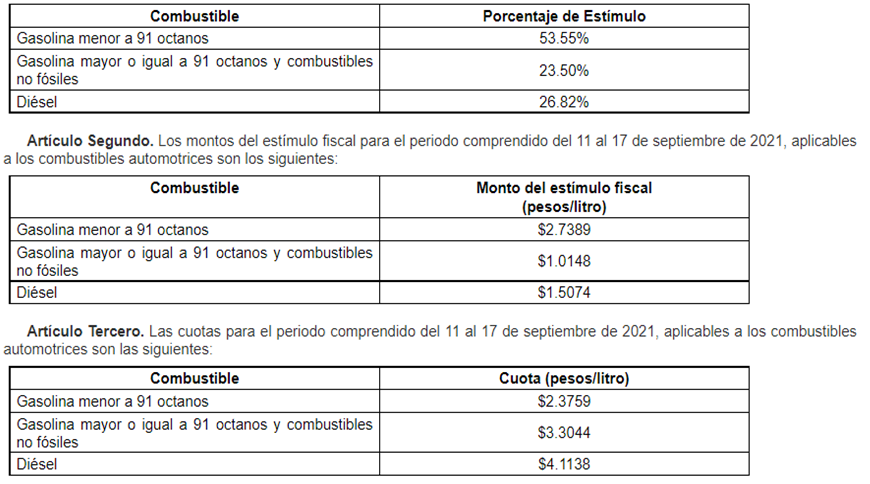

Artículo Primero. Los porcentajes del estímulo fiscal para el periodo comprendido del 11 al 17 de septiembre de 2021, aplicables a los combustibles automotrices son los siguientes:

Acuerdo 125/2021

Acuerdo por el cual se dan a conocer los montos de los estímulos fiscales aplicables a la enajenación

de gasolinas en la región fronteriza con los Estados Unidos de América, correspondientes al periodo

que se especifica.

KARINA RAMÍREZ ARRAS, Titular de la Unidad de Política de Ingresos no Tributarios de la Secretaría de Hacienda y Crédito Público, con fundamento en lo dispuesto por los artículos Segundo y Quinto del Decreto por el que se establecen estímulos fiscales en materia del impuesto especial sobre producción y servicios aplicables a los combustibles que se indican, publicado en el Diario Oficial de la Federación el 27 de diciembre de 2016 y sus posteriores modificaciones, se dan a conocer los montos de los estímulos fiscales aplicables a la enajenación de gasolinas en la franja fronteriza de 20 kilómetros y en el territorio comprendido entre las líneas paralelas de más de 20 y hasta 45 kilómetros a la línea divisoria internacional con los Estados Unidos de América, durante el periodo que se indica, mediante el siguiente

ACUERDO

Artículo Único.- Se dan a conocer los montos de los estímulos fiscales aplicables, dentro de la franja fronteriza de 20 kilómetros y del territorio comprendido entre las líneas paralelas de más de 20 y hasta 45 kilómetros a la línea divisoria internacional con los Estados Unidos de América, a que se refieren los artículos Segundo y Quinto del Decreto por el que se establecen estímulos fiscales en materia del impuesto especial sobre producción y servicios aplicables a los combustibles que se indican, durante el período comprendido del 11 al 17 de septiembre de 2021.

Acuerdo 126/2021

Acuerdo por el cual se dan a conocer los montos de los estímulos fiscales aplicables a la enajenación

de gasolinas en la región fronteriza con Guatemala, correspondientes al periodo que se especifica.

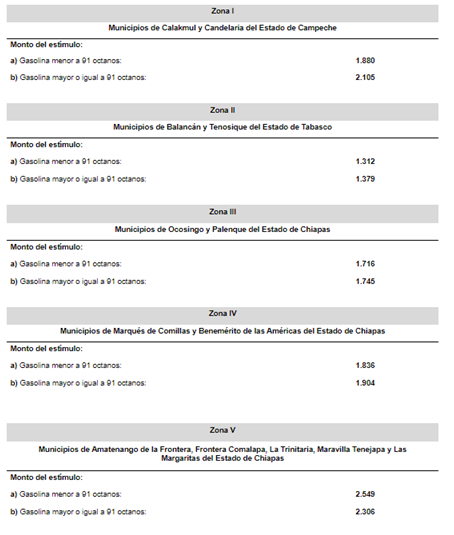

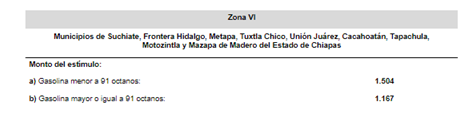

KARINA RAMÍREZ ARRAS, Titular de la Unidad de Política de Ingresos no Tributarios de la Secretaría de Hacienda y Crédito Público, con fundamento en lo dispuesto por los artículos Primero y Tercero del Decreto por el que se establecen estímulos fiscales a la enajenación de los combustibles que se mencionan en la frontera sur de los Estados Unidos Mexicanos, publicado en el Diario Oficial de la Federación el 28 de diciembre de 2020, se dan a conocer los montos de los estímulos fiscales aplicables a la enajenación de gasolinas en los municipios fronterizos con Guatemala, durante el periodo que se indica, mediante el siguiente

ACUERDO

Artículo Único.- Se dan a conocer los montos de los estímulos fiscales aplicables, en los municipios fronterizos con Guatemala, a que se refieren los artículos Primero y Tercero del Decreto por el que se establecen estímulos fiscales a la enajenación de los combustibles que se mencionan en la frontera sur de los Estados Unidos Mexicanos, durante el período comprendido del 11 al 17 de septiembre de 2021.

SEGUNDA RESOLUCIÓN DE MODIFICACIONES A LA RESOLUCIÓN MISCELÁNEA FISCAL PARA 2021

Y SUS ANEXOS 1, 1-A, 15 Y 23

Con fundamento en los artículos 16 y 31 de la Ley Orgánica de la Administración Pública Federal; 33, fracción I, inciso g) del Código Fiscal de la Federación; 14, fracción III de la Ley del Servicio de Administración Tributaria, y 8 del Reglamento Interior del Servicio de Administración Tributaria se resuelve:

PRIMERO. Se reforman las reglas 2.1.39., párrafos tercero y cuarto; 2.7.1.9.; 2.11.10.; 2.13.1., quinto párrafo y 3.10.5., fracción VI; se adicionan las reglas 2.1.6., fracción I, pasando las actuales fracciones I y II, a ser II y III; 2.1.39., sexto párrafo, numeral 6, pasando los actuales 6 a 11, a ser 7 a 12; 2.16.11., segundo párrafo, pasando el actual segundo a ser tercero; 3.10.10., quinto y sexto párrafos; 11.9.22. y 13.5., y se deroga la regla 2.16.11., actual tercer párrafo, de la Resolución Miscelánea Fiscal para 2021, para quedar de la siguiente manera:

Días inhábiles

2.1.6. …

I. El primer periodo general de vacaciones del 2021, comprende los días del 19 al 30 de julio de 2021.

…

CFF 12, 13, Ley Aduanera 18, Ley de Coordinación Fiscal 13, 14

Procedimiento que debe observarse para la obtención de la opinión del cumplimiento de obligaciones fiscales

2.1.39. …

Positiva.– Cuando el contribuyente está inscrito y al corriente en el cumplimiento de las obligaciones que se consideran en los numerales 1 a 12 de esta regla.

Negativa.- Cuando el contribuyente no esté al corriente en el cumplimiento de las obligaciones que se consideran en los numerales 1 a 12 de esta regla.

…

6. Tratándose de los particulares que sean deudores de contribuyentes sujetos al procedimiento administrativo de ejecución, hayan dado cumplimiento a los requerimientos que el SAT les haya hecho, en términos del artículo 160, primer párrafo del CFF.

7. Tratándose de contribuyentes que hubieran solicitado autorización para pagar a plazos o hubieran interpuesto algún medio de defensa contra créditos fiscales a su cargo, los mismos se encuentren garantizados conforme al artículo 141 del CFF, con excepción de lo dispuesto por la regla 2.13.5.

8. En caso de contar con autorización para el pago a plazo, no haya incurrido en las causales de revocación a que hace referencia el artículo 66-A, fracción IV del CFF.

9. Se encuentre localizado. Se entenderá que un contribuyente está localizado cuando no se encuentra publicado en el listado a que se refiere el artículo 69, último párrafo del CFF, en relación con el décimo segundo párrafo, fracción III del CFF.

10. No tengan sentencia condenatoria firme por algún delito fiscal. El impedimento para contratar será por un periodo igual al de la pena impuesta, a partir de que cause firmeza la sentencia.

11. No se encuentre publicado en el listado a que se refiere el artículo 69-B Bis noveno párrafo del CFF.

12. Se encuentra al corriente en el cumplimiento de sus obligaciones fiscales respecto de la presentación de la declaración anual informativa de los ingresos obtenidos y de las erogaciones efectuadas del régimen de personas morales con fines no lucrativos, de acuerdo con lo establecido en el artículo 86, tercer párrafo de la Ley del ISR, y la declaración informativa relativa a la transparencia del patrimonio y al uso y destino de los donativos recibidos y actividades destinadas a influir en la legislación, prevista en el artículo 82, fracción VI de la Ley del ISR, la regla 3.10.10. y la ficha de trámite 19/ISR “Declaración informativa para garantizar la transparencia del patrimonio, así como el uso y destino de los donativos recibidos y actividades destinadas a influir en la legislación”, contenida en el Anexo 1-A, correspondientes a los últimos cuatro ejercicios.

…

CFF 31, 32-D, 65, 66, 66-A, 69, 69-B, 69-B Bis, 141, LISR 82, 86, LIVA 32, RMF 2021 2.13.5., 3.10.10., 4.5.1., 5.2.2., 5.2.13., 5.2.15., 5.2.17., 5.2.18., 5.2.19., 5.2.20., 5.2.21., 5.2.26.

CFDI que podrá acreditar el transporte de mercancías

2.7.1.9. Para los efectos del artículo 29, penúltimo párrafo del CFF, los propietarios de mercancías, podrán acreditar el transporte de las mismas cuando se trasladen en territorio nacional por vía terrestre, férrea, marítima, aérea o fluvial, únicamente mediante la representación, impresa o en formato digital, del CFDI de tipo traslado expedido por ellos mismos, al que deberán incorporar el complemento “Carta Porte”, que para tales efectos se publique en el Portal del SAT. En dicho CFDI deberán consignar como valor: cero, como clave en el RFC: la genérica a que se refiere la regla 2.7.1.26., para operaciones con el público en general y en el campo descripción se especificará el objeto del transporte de las mercancías.

En los supuestos en los que el traslado de las mercancías se realice a través de un intermediario o bien de un agente de transporte, será este quien deberá expedir el CFDI a que se refiere el párrafo anterior y usar su representación, impresa o en formato digital, para acreditar el transporte de las mercancías.

En los casos señalados en los párrafos anteriores, tratándose del transporte de mercancías de importación que correspondan a adquisiciones provenientes de ventas de primera mano, cuando estas sean sujetas a enajenación, adicionalmente, el CFDI que se expida por dicha enajenación deberá contener los requisitos a que se refiere el artículo 29-A, fracción VIII del CFF y acompañarse de su representación, impresa o en archivo digital, junto con el CFDI a que se refieren los párrafos que anteceden.

Los contribuyentes dedicados al servicio de transporte de carga que circulen por vía terrestre, férrea, marítima, aérea o fluvial, deberán expedir un CFDI de tipo ingreso que deberá contener los requisitos establecidos en el artículo 29-A del CFF, el cual amparará la prestación de este tipo de servicio y con el mismo podrán acreditar el transporte de las mercancías con su representación, impresa o en formato digital, al que deberán incorporar el complemento “Carta Porte”, que para tales efectos se publique en el Portal del SAT, mismo que únicamente servirá para acreditar el transporte de mercancías.

El transportista podrá cumplir con la obligación de acompañar las mercancías que se transporten con la documentación que acredite su legal estancia y/o tenencia, según se trate de mercancías de procedencia extranjera o nacional, con el CFDI que incluye el complemento “Carta Porte”.

Todos los contribuyentes que estén relacionados con el traslado de mercancías deberán

expedir, en términos de lo previsto en la presente regla, el CFDI con complemento “Carta Porte”, de tipo traslado o de tipo ingreso, de acuerdo a su participación en la operación.

Tratándose de los sujetos a que se refiere la regla 2.6.1.2., adicionalmente deberán incorporar el complemento “Hidrocarburos y Petrolíferos” referido en la regla 2.7.1.45.

En ningún caso se podrá amparar el transporte de las mercancías señaladas en la regla 2.6.1.1., sin que se acompañe la representación impresa o los archivos digitales de los CFDI y sus complementos señalados en la presente regla.

CFF 29, 29-A, Reglamento de Autotransporte Federal y Servicios Auxiliares 74, RMF 2021 2.6.1.1., 2.6.1.2., 2.7.1.26., 2.7.1.45.

Corrección de situación fiscal a través del pago a plazos

2.11.10. Para los efectos del artículo 66, tercer párrafo del CFF, no será aplicable lo dispuesto en el artículo 66-A, fracción III del ordenamiento antes citado, a los contribuyentes que opten por corregir su situación fiscal mediante el pago a plazos en cualquier etapa dentro del ejercicio de facultades de comprobación y hasta antes de que se emita la resolución del crédito fiscal, siempre y cuando dichos contribuyentes, paguen el 20% del monto total de la contribución omitida, mediante la presentación de las declaraciones que correspondan y efectúen los pagos en los montos y en las fechas en que se les haya autorizado.

CFF 66, 66-A

Solicitud para pago a plazos

2.13.1. …

En aquellos casos en que el contribuyente deba presentar declaraciones para autodeterminarse o autocorregirse y el sistema de declaraciones y pagos le genere una línea de captura para cubrir el pago inicial del 20%, deberá anexar a su solicitud de autorización de pago a plazos, el comprobante de la realización de este pago, para que la autoridad lo considere, y si habiendo efectuado los cálculos determina una diferencia por cubrir del pago inicial, le remitirá al contribuyente el FCF (Línea de captura) para que proceda a pagar dicha diferencia, conforme al párrafo anterior.

…

CFF 18, 19, 66, 66-A, RCFF 65, RMF 2021 2.13.2., 2.13.6.

Condonación de multas que deriven de la aplicación de pérdidas fiscales indebidas

2.16.11. …

Cuando los contribuyentes manifiesten su intención de cubrir en parcialidades o en forma diferida las contribuciones y sus accesorios a su cargo, conforme a los artículos 66 y 66-A del CFF, el porcentaje de condonación será del 50%.

…

Tercer párrafo (Se deroga)

CFF 50, 66, 66-A, RMF 2021 2.16.5., 2.16.8.

Supuestos y requisitos para recibir donativos deducibles

3.10.5. …

VI. Se considera que no contraviene lo dispuesto en el artículo 82 de la Ley del ISR, el que una donataria autorizada para recibir donativos deducibles de dicha contribución modifique las cláusulas de patrimonio y liquidación a que se refiere dicho precepto, para ajustarse a lo previsto por la Ley Federal de Fomento a las Actividades Realizadas por Organizaciones de la Sociedad Civil, siempre que continúe la manifestación irrevocable en el sentido de que el patrimonio se destinará

exclusivamente a los fines propios de su objeto social por el cual hayan sido autorizadas para recibir donativos deducibles del ISR, no pudiendo otorgar beneficios sobre el remanente distribuible a persona física alguna o a sus integrantes personas físicas o morales, salvo que se trate, en este último caso, de alguna entidad autorizada para recibir donativos deducibles en los términos de la Ley del ISR que se encuentre inscrita en el Registro Federal de las Organizaciones de la Sociedad Civil con estatus de activas en el momento del evento, o se trate de la remuneración de servicios efectivamente recibidos y que al momento de su liquidación o cambio de residencia para efectos fiscales, destinará la totalidad de su patrimonio a organizaciones civiles y fideicomisos autorizados para recibir donativos deducibles que se encuentren inscritas en el Registro Federal de las Organizaciones de la Sociedad Civil con estatus de activas en el momento del evento. En caso de que la autorización para recibir donativos deducibles otorgada a la organización civil, sea revocada, su vigencia haya concluido o se haya solicitado su cancelación y no se haya obtenido nuevamente o renovado la misma, dentro de los doce meses siguientes a la fecha en que ocurran dichos eventos, se deberá destinar la totalidad de su patrimonio a otras entidades autorizadas para recibir donativos deducibles, dentro de los seis meses siguientes contados a partir de que concluyó el plazo para obtener nuevamente la autorización; las organizaciones civiles y fideicomisos autorizados para recibir donativos deducibles inscritas en el Registro Federal de las Organizaciones de la Sociedad Civil, con estatus de activas, que reciban el patrimonio deberán emitir el comprobante fiscal correspondiente por concepto de donativo, el cual no será deducible para efectos del ISR.

…

CFF 18-A, 19, LISR 79, 82, 83, RLISR 36, 131, 134, 138, RMF 2021 3.10.2.

Declaración informativa para garantizar la transparencia del patrimonio y el uso y destino de los donativos recibidos y actividades destinadas a influir en la legislación

3.10.10. …

Las organizaciones civiles y fideicomisos que contaron con autorización para recibir donativos deducibles del ISR y omitieron presentar los informes de transparencia de ejercicios fiscales anteriores a 2020, podrán dar cumplimiento a las obligaciones omitidas, de conformidad con lo establecido en la ficha de trámite 156/ISR “Informe para garantizar la transparencia del patrimonio, así como el uso y destino de los donativos recibidos y actividades destinadas a influir en la legislación, de ejercicios anteriores a 2020”, contenida en el Anexo 1-A.

Las personas morales con fines no lucrativos o los fideicomisos a los que se les haya revocado la autorización señalada en el párrafo que antecede, así como aquellas cuya autorización haya sido cancelada, o que presenten aviso de liquidación, cambio de residencia o suspensión de actividades, de conformidad con la regla 3.10.2., fracción III, deberán poner a disposición del público en general la declaración informativa relativa a la transparencia del patrimonio y al uso y destino de los donativos recibidos correspondiente al ejercicio fiscal 2021, dentro de los 30 días naturales siguientes a la fecha en que surta efectos la notificación del oficio de revocación o cancelación, de conformidad con la ficha de trámite 19/ISR “Declaración Informativa para garantizar la transparencia del patrimonio, así como el uso y destino de los donativos recibidos y actividades destinadas a influir en la legislación”, contenida en el Anexo 1-A.

CFF 17-H, 17-H Bis, 27, LIF 24, 27, 31, LISR 82, 82-Quáter, RCFF 29, RLISR 36, RMF 2021 2.2.4., 2.5.12., 3.10.3., 3.10.18.

Contribuyentes que se hayan ubicado en el supuesto establecido en el artículo 69-B, octavo párrafo del CFF con posterioridad a la presentación de los avisos a que se

refieren las reglas 11.9.1., 11.9.2. y 11.9.15., relativas a los estímulos fiscales del Decreto de estímulos fiscales región fronteriza norte

11.9.22. Para los efectos de los artículos Sexto, fracción XI, segundo párrafo y Décimo Tercero, fracción IV, segundo párrafo del Decreto de estímulos fiscales región fronteriza norte, las personas físicas o morales que con posterioridad a la presentación de los avisos de inscripción o renovación a que se refieren las reglas 11.9.1., 11.9.2. y 11.9.15., para obtener los beneficiarios del estímulo fiscal para la región fronteriza norte en materia del ISR o del IVA en dicha región, hubieran realizado operaciones con los contribuyentes a que se refiere el artículo 69-B, cuarto párrafo del CFF, podrán seguir aplicando el estímulo fiscal que señalan los artículos Segundo, párrafo primero y Décimo Primero del citado Decreto, siempre que corrijan totalmente su situación fiscal mediante la presentación de la declaración o declaraciones complementarias que correspondan, consideren dicha corrección como definitiva y no hubieran presentado algún medio de defensa en contra de la resolución a través de la cual se indicó que no se acreditó la materialidad de las operaciones, o, de haberlo interpuesto, se desistan del mismo.

Las personas físicas y morales a que se refiere el párrafo que antecede contarán con un plazo de dos meses contados a partir de que concluya el plazo a que se refiere el artículo 69-B, octavo párrafo del CFF, para llevar a cabo lo dispuesto en el párrafo anterior.

CFF 69-B, DECRETO DOF 31/12/18 Segundo, Sexto, Décimo Primero, Décimo Tercero, RMF 2021 11.9.1., 11.9.2., 11.9.15.

Declaración de pago de los derechos por la utilidad compartida y de extracción de hidrocarburos

13.5. Para los efectos de los artículos 42, primer párrafo y 44, primer párrafo de la LISH, la regla 2.8.4.1., y el Octavo Transitorio de la RMF, los asignatarios a que se refieren los citados artículos podrán realizar el pago provisional de los derechos por la utilidad compartida y de extracción de hidrocarburos, correspondiente a los meses que se indican, conforme a lo siguiente:

I. El correspondiente al derecho por la utilidad compartida, respecto del mes de mayo de 2021, en dos parcialidades, como se indica a continuación:

a) La primera parcialidad deberá corresponder, al menos, al 30% del derecho que deba cubrirse y enterarse a más tardar el lunes 28 de junio de 2021.

b) La segunda parcialidad corresponderá al monto restante después del entero realizado conforme al inciso anterior, el cual deberá enterarse a más tardar el 9 de julio de 2021.

II. El correspondiente al derecho por la utilidad compartida, respecto del mes de junio de 2021, en dos parcialidades, como se indica a continuación:

a) La primera parcialidad deberá corresponder, al menos, al 10% del derecho que deba cubrirse y enterarse a más tardar el lunes 26 de julio de 2021.

b) La segunda parcialidad corresponderá al monto restante después del entero realizado conforme al inciso anterior, el cual deberá enterarse a más tardar el 31 de agosto de 2021.

III. Los correspondientes a los derechos por la utilidad compartida y de extracción de hidrocarburos, respecto del mes de julio de 2021, en una sola exhibición, a más tardar el 30 de septiembre de 2021.

En caso de incumplir con el entero de los montos previstos en las fracciones anteriores, en los plazos señalados en las mismas, los asignatarios no podrán aplicar el beneficio previsto en la presente regla y la autoridad fiscal requerirá el pago total de los adeudos.

LISH 42, 44, RMF 2.8.4.1., Octavo Transitorio

SEGUNDO. De conformidad con lo dispuesto en el artículo 5 de la Ley Federal de los Derechos del Contribuyente, se da a conocer el texto actualizado de las reglas a que se refiere el Resolutivo Primero de la presente Resolución.

En caso de discrepancia entre el contenido del Resolutivo Primero y del presente, prevalece el texto del Resolutivo Primero.

Días inhábiles

2.1.6. Para los efectos del artículo 12, primer y segundo párrafos del CFF, se estará a lo siguiente:

I. El primer periodo general de vacaciones del 2021, comprende los días del 19 al 30 de julio de 2021.

II. Son días inhábiles para el SAT el 1 y 2 de abril de 2021, así como el 2 de noviembre de 2021.

En dichos periodos y días no se computarán plazos y términos legales correspondientes en los actos, trámites y procedimientos que se sustanciarán ante las unidades administrativas del SAT, lo anterior sin perjuicio del personal que cubra guardias y que es necesario para la operación y continuidad en el ejercicio de las facultades de acuerdo a lo previsto en los artículos 13 del CFF y 18 de la Ley Aduanera.

III. Las autoridades estatales y municipales que actúen como coordinadas en materia fiscal en términos de los artículos 13 y 14 de la Ley de Coordinación Fiscal, podrán considerar los días inhábiles señalados en esta regla, siempre que los den a conocer con ese carácter en su órgano o medio de difusión oficial, de acuerdo a las disposiciones legales y administrativas que las rigen.

CFF 12, 13, Ley Aduanera 18, Ley de Coordinación Fiscal 13, 14

Procedimiento que debe observarse para la obtención de la opinión del cumplimiento de obligaciones fiscales

2.1.39. Los contribuyentes que para realizar algún trámite fiscal u obtener alguna autorización en materia de impuestos internos, comercio exterior o para el otorgamiento de subsidios y estímulos, requieran obtener la opinión del cumplimiento de obligaciones fiscales en términos del artículo 32-D del CFF, deberán realizar el siguiente procedimiento:

I. Ingresar a través del Portal del SAT, seleccionando la opción Otros trámites y servicios, posteriormente Obtén tu opinión de cumplimiento de obligaciones fiscales.

II. Capturar clave en el RFC y Contraseña o e.firma.

III. Una vez dentro del buzón tributario, el contribuyente podrá imprimir la opinión del cumplimiento de obligaciones fiscales.

IV. Asimismo el contribuyente, proveedor o prestador de servicio podrá autorizar a través del Portal del SAT para que un tercero con el que desee establecer relaciones contractuales, pueda consultar su opinión del cumplimiento.

La multicitada opinión, se generará atendiendo a la situación fiscal del contribuyente en los siguientes sentidos:

Positiva.– Cuando el contribuyente está inscrito y al corriente en el cumplimiento de las obligaciones que se consideran en los numerales 1 a 12 de esta regla.

Negativa.- Cuando el contribuyente no esté al corriente en el cumplimiento de las obligaciones que se consideran en los numerales 1 a 12 de esta regla.

Inscrito sin obligaciones.- Cuando el contribuyente está inscrito en el RFC pero no tiene obligaciones fiscales.

La autoridad a fin de generar la opinión del cumplimiento de obligaciones fiscales, revisará que el contribuyente solicitante:

1. Ha cumplido con sus obligaciones fiscales en materia de inscripción en el RFC, a que se refieren el CFF y su Reglamento y que la clave en el RFC esté activa.

2. Se encuentra al corriente en el cumplimiento de sus obligaciones fiscales, respecto de la presentación de las declaraciones anuales del ISR, correspondientes a los cuatro últimos ejercicios. Se encuentra al corriente en el cumplimiento de sus obligaciones fiscales en el ejercicio en el que solicita la opinión y en los cuatro últimos ejercicios anteriores a éste, respecto de la presentación de pagos provisionales del ISR y retenciones del ISR por sueldos y salarios y retenciones por asimilados a salarios, así como de los pagos definitivos de ISR, IVA e IEPS y la DIOT; incluyendo las declaraciones informativas a que se refieren las reglas 5.2.2., 5.2.13., 5.2.15., 5.2.17., 5.2.18., 5.2.19., 5.2.20., 5.2.21. y 5.2.26.

3. Para efectos de lo establecido en el artículo 32-D, fracción VIII del CFF:

a) Tratándose de personas morales que tributen en términos del Título II de la Ley del ISR, excepto las de los Capítulos VII y VIII de dicho Título, así como las del Título VII, Capítulo VIII de la misma Ley, que en las declaraciones de pago provisional mensual de ISR normal o complementaria, incluyendo las extemporáneas no hayan declarado cero en los ingresos nominales del mes que declara, según el formulario electrónico que utilicen derivado del régimen en el que tributen y que hayan emitido CFDI de ingresos vigente durante el mismo periodo.

Tratándose de personas físicas y morales que tributen en términos de los Capítulos VII y VIII del Título II de la Ley del ISR, que el contribuyente no haya presentado en el ejercicio de que se trate más de dos declaraciones consecutivas, manifestando cero en ingresos percibidos o ingresos efectivamente cobrados del periodo y haya emitido CFDI de ingresos durante los mismos meses, los cuales se encuentren vigentes.

Para efectos de este numeral, se considerarán los periodos a partir de 2017 y subsecuentes hasta el año en que se solicite la opinión, sin que estos excedan de 5 años.

b) Que respecto a las diferencias distintas a las señaladas en el inciso anterior, lo manifestado en las declaraciones de pagos provisionales, retenciones, definitivos o anuales, ingresos y retenciones concuerden con los comprobantes fiscales digitales por Internet, expedientes, documentos o bases de datos que lleven las autoridades fiscales, tengan en su poder o a las que tengan acceso.

4. No se encuentra publicado en el Portal del SAT, en el listado definitivo a que se refiere el artículo 69-B, cuarto párrafo del CFF.

5. No tenga créditos fiscales firmes o exigibles.

6. Tratándose de los particulares que sean deudores de contribuyentes sujetos al procedimiento administrativo de ejecución, hayan dado cumplimiento a los requerimientos que el SAT les haya hecho, en términos del artículo 160, primer párrafo del CFF.

7. Tratándose de contribuyentes que hubieran solicitado autorización para pagar a plazos o hubieran interpuesto algún medio de defensa contra créditos fiscales a su cargo, los mismos se encuentren garantizados conforme al artículo 141 del CFF, con excepción de lo dispuesto por la regla 2.13.5.

8. En caso de contar con autorización para el pago a plazo, no haya incurrido en las causales de revocación a que hace referencia el artículo 66-A, fracción IV del CFF.

9. Se encuentre localizado. Se entenderá que un contribuyente está localizado cuando no se encuentra publicado en el listado a que se refiere el artículo 69, último párrafo del CFF, en relación con el décimo segundo párrafo, fracción III del CFF.

10. No tengan sentencia condenatoria firme por algún delito fiscal. El impedimento para contratar será por un periodo igual al de la pena impuesta, a partir de que cause firmeza la sentencia.

11. No se encuentre publicado en el listado a que se refiere el artículo 69-B Bis noveno párrafo del CFF.

12. Se encuentra al corriente en el cumplimiento de sus obligaciones fiscales respecto de la presentación de la declaración anual informativa de los ingresos obtenidos y de las erogaciones efectuadas del régimen de personas morales con fines no lucrativos, de acuerdo con lo establecido en el artículo 86, tercer párrafo de la Ley del ISR, y la declaración informativa relativa a la transparencia del patrimonio y al uso y destino de los donativos recibidos y actividades destinadas a influir en la legislación, prevista en el artículo 82, fracción VI de la Ley del ISR, la regla 3.10.10. y la ficha de trámite 19/ISR “Declaración informativa para garantizar la transparencia del patrimonio, así como el uso y destino de los donativos recibidos y actividades destinadas a influir en la legislación”, contenida en el Anexo 1-A, correspondientes a los últimos cuatro ejercicios.

Para efectos de los numerales 5, 6 y 7, tratándose de créditos fiscales firmes o exigibles, se entenderá que el contribuyente se encuentra al corriente en el cumplimiento de sus obligaciones fiscales, si a la fecha de la solicitud de opinión a que se refiere la fracción I de esta regla, se ubica en cualquiera de los siguientes supuestos:

i. Cuando el contribuyente cuente con autorización para pagar a plazos y no le haya sido revocada.

ii. Cuando no haya vencido el plazo para pagar a que se refiere el artículo 65 del CFF.

iii. Cuando se haya interpuesto medio de defensa en contra del crédito fiscal determinado y se encuentre debidamente garantizado el interés fiscal de conformidad con las disposiciones fiscales.

Cuando la opinión del cumplimiento de obligaciones fiscales arroje inconsistencias con las que el contribuyente no esté de acuerdo, deberá ingresar la aclaración correspondiente, conforme a la ficha de trámite 2/CFF “Aclaración a la opinión del cumplimiento de obligaciones fiscales”, contenida en el Anexo 1-A, a través del buzón tributario o de su Portal; tratándose de aclaraciones de su situación en el padrón del RFC, sobre créditos fiscales o sobre el otorgamiento de garantía, aclaraciones en el cumplimiento de declaraciones fiscales, aclaraciones referentes a declaraciones presentadas en cero, pero con CFDI emitido y publicación en el listado definitivo del artículo 69-B, cuarto párrafo del CFF, la autoridad deberá resolver en un plazo máximo de seis días. Una vez que se tenga la respuesta de que han quedado solventadas las inconsistencias, el contribuyente deberá solicitar nuevamente la opinión del cumplimiento de obligaciones fiscales.

Si el contribuyente no pudo aclarar alguna de las inconsistencias, podrá hacer valer nuevamente la aclaración correspondiente, cuando aporte nuevas razones y lo soporte documentalmente.

La opinión del cumplimiento de obligaciones fiscales a que hace referencia el primer párrafo de la presente regla que se emita en sentido positivo, tendrá una vigencia de treinta días naturales a partir de la fecha de emisión.

Asimismo, dicha opinión se emite considerando la situación del contribuyente en los sistemas electrónicos institucionales del SAT, por lo que no constituye resolución en sentido

favorable al contribuyente sobre el cálculo y montos de créditos o impuestos declarados o pagados.

La presente regla también es aplicable a los contribuyentes que subcontraten a los proveedores o prestadores de servicio a quienes se adjudique el contrato.

CFF 31, 32-D, 65, 66, 66-A, 69, 69-B, 69-B Bis, 141, LISR 82, 86, LIVA 32, RMF 2021 2.13.5., 3.10.10., 4.5.1., 5.2.2., 5.2.13., 5.2.15., 5.2.17., 5.2.18., 5.2.19., 5.2.20., 5.2.21., 5.2.26.

CFDI que podrá acreditar el transporte de mercancías

2.7.1.9. Para los efectos del artículo 29, penúltimo párrafo del CFF, los propietarios de mercancías, podrán acreditar el transporte de las mismas cuando se trasladen en territorio nacional por vía terrestre, férrea, marítima, aérea o fluvial, únicamente mediante la representación, impresa o en formato digital, del CFDI de tipo traslado expedido por ellos mismos, al que deberán incorporar el complemento “Carta Porte”, que para tales efectos se publique en el Portal del SAT. En dicho CFDI deberán consignar como valor: cero, como clave en el RFC: la genérica a que se refiere la regla 2.7.1.26., para operaciones con el público en general y en el campo descripción se especificará el objeto del transporte de las mercancías.

En los supuestos en los que el traslado de las mercancías se realice a través de un intermediario o bien de un agente de transporte, será este quien deberá expedir el CFDI a que se refiere el párrafo anterior y usar su representación, impresa o en formato digital, para acreditar el transporte de las mercancías.

En los casos señalados en los párrafos anteriores, tratándose del transporte de mercancías de importación que correspondan a adquisiciones provenientes de ventas de primera mano, cuando estas sean sujetas a enajenación, adicionalmente, el CFDI que se expida por dicha enajenación deberá contener los requisitos a que se refiere el artículo 29-A, fracción VIII del CFF y acompañarse de su representación, impresa o en archivo digital, junto con el CFDI a que se refieren los párrafos que anteceden.

Los contribuyentes dedicados al servicio de transporte de carga que circulen por vía terrestre, férrea, marítima, aérea o fluvial, deberán expedir un CFDI de tipo ingreso que deberá contener los requisitos establecidos en el artículo 29-A del CFF, el cual amparará la prestación de este tipo de servicio y con el mismo podrán acreditar el transporte de las mercancías con su representación, impresa o en formato digital, al que deberán incorporar el complemento “Carta Porte”, que para tales efectos se publique en el Portal del SAT, mismo que únicamente servirá para acreditar el transporte de mercancías.

El transportista podrá cumplir con la obligación de acompañar las mercancías que se transporten con la documentación que acredite su legal estancia y/o tenencia, según se trate de mercancías de procedencia extranjera o nacional, con el CFDI que incluye el complemento “Carta Porte”.

Todos los contribuyentes que estén relacionados con el traslado de mercancías deberán expedir, en términos de lo previsto en la presente regla, el CFDI con complemento “Carta Porte”, de tipo traslado o de tipo ingreso, de acuerdo a su participación en la operación.

Tratándose de los sujetos a que se refiere la regla 2.6.1.2., adicionalmente deberán incorporar el complemento “Hidrocarburos y Petrolíferos” referido en la regla 2.7.1.45.

En ningún caso se podrá amparar el transporte de las mercancías señaladas en la regla 2.6.1.1., sin que se acompañe la representación impresa o los archivos digitales de los CFDI

y sus complementos señalados en la presente regla.

CFF 29, 29-A, Reglamento de Autotransporte Federal y Servicios Auxiliares 74, RMF 2021 2.6.1.1., 2.6.1.2., 2.7.1.26., 2.7.1.45.

Corrección de situación fiscal a través del pago a plazos

2.11.10. Para los efectos del artículo 66, tercer párrafo del CFF, no será aplicable lo dispuesto en el artículo 66-A, fracción III del ordenamiento antes citado, a los contribuyentes que opten por corregir su situación fiscal mediante el pago a plazos en cualquier etapa dentro del ejercicio de facultades de comprobación y hasta antes de que se emita la resolución del crédito fiscal, siempre y cuando dichos contribuyentes, paguen el 20% del monto total de la contribución omitida, mediante la presentación de las declaraciones que correspondan y efectúen los pagos en los montos y en las fechas en que se les haya autorizado.

CFF 66, 66-A

Solicitud para pago a plazos

2.13.1. Para los efectos de los artículos 66, primer párrafo y 66-A del CFF, y 65 de su Reglamento, la solicitud para pagar en parcialidades o de manera diferida las contribuciones omitidas y sus accesorios y/o los aprovechamientos y sus accesorios distintos a los que se causen con motivo de la importación o exportación de bienes o servicios ya sea determinados por la autoridad o los que deriven de la presentación de una declaración, se presentará de acuerdo a lo señalado en la ficha de trámite 103/CFF “Solicitud de autorización para pagar adeudos en parcialidades o diferido”, contenida en el Anexo 1-A o, en su caso, a través de los medios autorizados por el SAT a las entidades federativas.

En cualquier momento después de haberse notificado los créditos fiscales y, para el caso de autodeterminaciones o autocorrecciones, la solicitud se podrá presentar con posterioridad a la presentación de la declaración.

Dentro de los diez días hábiles siguientes a la recepción de la solicitud de autorización para pagar en parcialidades o de manera diferida, la autoridad fiscal enviará al contribuyente el FCF (línea de captura) a través de su buzón tributario, para que cubra el pago inicial de cuando menos el 20% del adeudo debidamente actualizado.

El contribuyente deberá realizar el pago señalado en el párrafo anterior, dentro de la vigencia señalada en el propio FCF (línea de captura).

En aquellos casos en que el contribuyente deba presentar declaraciones para autodeterminarse o autocorregirse y el sistema de declaraciones y pagos le genere una línea de captura para cubrir el pago inicial del 20%, deberá anexar a su solicitud de autorización de pago a plazos, el comprobante de la realización de este pago, para que la autoridad lo considere, y si habiendo efectuado los cálculos determina una diferencia por cubrir del pago inicial, le remitirá al contribuyente el FCF (Línea de captura) para que proceda a pagar dicha diferencia, conforme al párrafo anterior.

Cuando el contribuyente no cumpla con alguno de los requisitos señalados en la ficha de trámite 103/CFF “Solicitud de autorización para pagar adeudos en parcialidades o diferido”, la autoridad, dentro del plazo de diez días hábiles siguientes a la recepción de la solicitud, requerirá al contribuyente a fin de que en un plazo de cinco días hábiles siguientes a aquel en que surta efectos la notificación de dicho requerimiento, cumpla con los requisitos omitidos.

La autoridad fiscal emitirá la resolución de autorización correspondiente una vez que se haya efectuado el pago inicial de cuando menos el 20% y cumplido con el requerimiento de

requisitos que, en su caso, le hubiera formulado la autoridad fiscal.

Cuando no se cumpla con cualquiera de los dos supuestos señalados en el párrafo anterior, la autoridad emitirá la resolución de no autorización de la solicitud.

La notificación de la resolución sobre la solicitud de pago a plazos se realizará a través del buzón tributario. Para los casos de autorización, la resolución incluirá los FCFs (Líneas de captura) de las parcialidades autorizadas, para efecto de que el contribuyente realice el pago puntual de cada parcialidad de manera mensual y sucesiva.

Para solicitar la autorización de pago a plazos, el contribuyente deberá tener habilitado el buzón tributario en los términos de la ficha de trámite 245/CFF “Habilitación del buzón tributario y registro de mecanismos de comunicación como medios de contacto”, contenida en el Anexo 1-A.

Cuando el contribuyente no pague oportunamente alguna parcialidad deberá solicitar un nuevo FCF que incluya la actualización y recargos por mora aplicables para el pago respectivo, mismo que deberá solicitar en la ADR más cercana a su domicilio fiscal para su entrega física, a través de Mi Portal o a través de MarcaSAT al 55 627-22-728, opción 9, 1 para su envío vía correo electrónico.

CFF 18, 19, 66, 66-A, RCFF 65, RMF 2021 2.13.2., 2.13.6.

Condonación de multas que deriven de la aplicación de pérdidas fiscales indebidas

2.16.11. Para los efectos de la regla 2.16.5., fracción IV, el porcentaje de condonación será del 90% sobre el importe de la multa, siempre y cuando los contribuyentes paguen la totalidad de las contribuciones omitidas, actualización, accesorios y la parte de la multa no condonada y presenten las demás declaraciones complementarias, todo ello dentro del plazo de tres días estando en facultades de comprobación o diez días para multas determinadas.

Cuando los contribuyentes manifiesten su intención de cubrir en parcialidades o en forma diferida las contribuciones y sus accesorios a su cargo, conforme a los artículos 66 y 66-A del CFF, el porcentaje de condonación será del 50%.

Se citará al contribuyente o a su representante legal a efecto de hacer de su conocimiento la resolución con el fin de que proceda al pago dentro de los plazos señalados.

Tercer párrafo (Se deroga)

CFF 50, 66, 66-A, RMF 2021 2.16.5., 2.16.8.

Supuestos y requisitos para recibir donativos deducibles

3.10.5. En relación con los supuestos y requisitos previstos en la Ley del ISR y su Reglamento, para recibir donativos deducibles, se estará a lo siguiente:

I. Por objeto social o fin autorizado se entiende exclusivamente la actividad que se ubica en los supuestos contemplados en las disposiciones fiscales como autorizables, contenido en el oficio de autorización correspondiente, así como en el directorio de las organizaciones civiles y fideicomisos autorizados para recibir donativos deducibles.

II. Las organizaciones civiles y fideicomisos, podrán aplicar los donativos deducibles que reciban a actividades contenidas en su acta constitutiva o estatutos o contrato de fideicomiso respectivo, adicionales a las actividades por las que se otorgó la autorización, siempre que se ubiquen en los supuestos de los artículos 79, fracciones VI, X, XI, XII, XVII, XIX, XX y XXV y 82, penúltimo párrafo de la Ley del ISR, así como 36, segundo párrafo y 134 de su Reglamento, para lo cual, deberán estar a lo señalado en la ficha de trámite 18/ISR “Solicitud de autorización para aplicar los

donativos deducibles recibidos en actividades adicionales”, contenida en el Anexo 1-A, sin que sea necesario una nueva publicación en el DOF o que ello se dé a conocer en el Portal del SAT.

III. Las instituciones o asociaciones de asistencia o de beneficencia privadas autorizadas por las leyes de la materia cuyo objeto social sea la realización de alguna de las actividades señaladas en los artículos 79, fracciones X, XI, XII, XVII, XIX, XX y XXV y 82 de la Ley del ISR, así como 36, segundo párrafo y 134 de su Reglamento, podrán ser autorizadas para recibir donativos deducibles, siempre que cumplan con los requisitos adicionales previstos para las categorías correspondientes.

IV. Para los efectos del artículo 79, fracción XIX de la Ley del ISR, las áreas geográficas definidas a que se refiere el primer supuesto contenido en dicho precepto son las incluidas en el Anexo 13.

V. En relación con los artículos 18-A, fracción V del CFF y 131, fracción II y último párrafo del Reglamento de la Ley del ISR, respecto de la documentación para acreditar que la solicitante se encuentra en los supuestos para obtener autorización para recibir donativos deducibles, se considerará lo siguiente:

a) La autoridad fiscal, por única ocasión, podrá exceptuar hasta por doce meses contados a partir de la fecha en la que surta efectos la notificación del oficio de autorización a las organizaciones civiles y fideicomisos de presentar dicha documentación, cuando estos vayan a realizar como actividad preponderante alguna de las actividades a que se refieren los artículos 79, fracciones VI, X, XI, XII, XIX, XX y XXV, salvo su inciso j) de la Ley del ISR y 134 de su Reglamento y se ubiquen en algunos de los siguientes supuestos:

1. Cuando la solicitante tenga menos de seis meses de constituida, computados a partir de la autorización de la escritura o de la firma del contrato de fideicomiso respectivo.

2. Cuando teniendo más de seis meses de constituidas las organizaciones civiles o de firmado el contrato de fideicomiso correspondiente, no hayan operado o de hecho no hubieren desarrollado alguna de las actividades por las cuales solicitan la autorización.

La organización civil o fideicomiso solicitante deberá especificar en su solicitud la actividad por la cual solicita autorización y en cuál de los supuestos anteriores se ubica.

La autorización que, en su caso, se otorgue se condicionará y, por lo tanto, no se incluirá en el Anexo 14 ni en el Portal del SAT, hasta que se presente la documentación para acreditar la realización de las actividades dentro del plazo de doce meses contados a partir del día hábil siguiente a aquel en que se haya notificado la autorización condicionada, en caso de que no se acredite dentro del referido plazo, quedará sin efectos la autorización, por lo que los donativos que se hubieren otorgado al amparo de la autorización condicionada, no serán deducibles y se considerarán como ingreso acumulable para la organización que fue autorizada.

Solo en caso de que se obtenga la autorización definitiva, la donataria podrá solicitar la autorización de actividades adicionales, debiendo cumplir con los requisitos legales para ello. Las organizaciones que hayan obtenido una autorización condicionada podrán manifestar expresamente que ya no desean

obtener la autorización definitiva relacionada con dicha autorización condicionada. En tal caso, los donativos que se hubieren otorgado al amparo de la autorización condicionada no serán deducibles.

La autorización condicionada a que se refiere este inciso solo podrá otorgarse en una ocasión. Quienes se ubiquen en el supuesto del párrafo anterior, podrán solicitar nuevamente una autorización para recibir donativos deducibles, debiendo satisfacer todos los requisitos legales para obtener una autorización definitiva.

b) El documento que sirva para acreditar las actividades por las cuales las organizaciones civiles y fideicomisos solicitan la autorización para recibir donativos deducibles, deberá ser expedido por la autoridad federal o local que, conforme a sus atribuciones y competencia, tenga encomendada la aplicación de las disposiciones legales que regulan las materias, dentro de las cuales se ubiquen las citadas actividades, en el que se indiquen expresamente los fundamentos legales con los cuáles actúa, la denominación o razón social completa de la organización civil o fideicomiso y que a la autoridad competente le consta que la organización realiza las actividades por las cuales solicita la autorización, mismas que deberán corresponder al objeto social o fines respectivos.

La organización civil o fideicomiso deberá observar lo señalado en el Listado de Documentos para acreditar actividades contenido en la ficha de trámite 15/ISR “Solicitud de la autorización para recibir donativos deducibles”, contenida en el Anexo 1-A.

El documento que las organizaciones civiles y fideicomisos adjunten a su solicitud para acreditar la realización de sus actividades, deberá haber sido expedido dentro de los tres años anteriores a su presentación al SAT, salvo que en el mismo se establezca una vigencia menor.

Lo establecido en el párrafo anterior, no será aplicable a los convenios de apoyo económico a otras donatarias o a proyectos de productores agrícolas y de artesanos, así como a los relativos a obras y servicios públicos, para los cuales, se considerará la vigencia estipulada en los mismos.

Los convenios de apoyo económico a otras donatarias serán válidos siempre que la beneficiaria cuente con autorización para recibir donativos deducibles al momento en que se le va a proporcionar el apoyo, de lo cual deberá asegurarse la organización civil otorgante del apoyo.

Tratándose de constancias de inscripción ante registros pertenecientes a las diversas instancias gubernamentales, así como de los reconocimientos de validez oficial de estudios, de los cuales se desprenda que las organizaciones civiles realizan las actividades objeto de la solicitud de autorización respectiva, conforme a lo estipulado por las disposiciones aplicables, dichas inscripciones y reconocimientos se entenderán como documentos vigentes, siempre y cuando, las organizaciones civiles donatarias autorizadas o solicitantes de la autorización, continúen inscritas en el registro correspondiente o mantengan el citado reconocimiento.

Tratándose de organizaciones que acrediten sus actividades con su inscripción en el Registro Federal de Organizaciones de la Sociedad Civil del Indesol, para efecto de considerar que la organización se encuentra vigente en dicho Registro, la organización deberá encontrarse en estatus de activa.

VI. Se considera que no contraviene lo dispuesto en el artículo 82 de la Ley del ISR, el que una donataria autorizada para recibir donativos deducibles de dicha contribución modifique las cláusulas de patrimonio y liquidación a que se refiere dicho precepto, para ajustarse a lo previsto por la Ley Federal de Fomento a las Actividades Realizadas por Organizaciones de la Sociedad Civil, siempre que continúe la manifestación irrevocable en el sentido de que el patrimonio se destinará exclusivamente a los fines propios de su objeto social por el cual hayan sido autorizadas para recibir donativos deducibles del ISR, no pudiendo otorgar beneficios sobre el remanente distribuible a persona física alguna o a sus integrantes personas físicas o morales, salvo que se trate, en este último caso, de alguna entidad autorizada para recibir donativos deducibles en los términos de la Ley del ISR que se encuentre inscrita en el Registro Federal de las Organizaciones de la Sociedad Civil con estatus de activas en el momento del evento, o se trate de la remuneración de servicios efectivamente recibidos y que al momento de su liquidación o cambio de residencia para efectos fiscales, destinará la totalidad de su patrimonio a organizaciones civiles y fideicomisos autorizados para recibir donativos deducibles que se encuentren inscritas en el Registro Federal de las Organizaciones de la Sociedad Civil con estatus de activas en el momento del evento. En caso de que la autorización para recibir donativos deducibles otorgada a la organización civil, sea revocada, su vigencia haya concluido o se haya solicitado su cancelación y no se haya obtenido nuevamente o renovado la misma, dentro de los doce meses siguientes a la fecha en que ocurran dichos eventos, se deberá destinar la totalidad de su patrimonio a otras entidades autorizadas para recibir donativos deducibles, dentro de los seis meses siguientes contados a partir de que concluyó el plazo para obtener nuevamente la autorización; las organizaciones civiles y fideicomisos autorizados para recibir donativos deducibles inscritas en el Registro Federal de las Organizaciones de la Sociedad Civil, con estatus de activas, que reciban el patrimonio deberán emitir el comprobante fiscal correspondiente por concepto de donativo, el cual no será deducible para efectos del ISR.

VII. Las organizaciones civiles o fideicomisos promoventes no podrán obtener autorización para recibir donativos deducibles en los siguientes casos:

a) Cuando tengan algún medio de defensa pendiente de resolver, promovido en contra de una resolución anterior en materia de autorización para recibir donativos.

b) Si el representante legal, los socios, asociados o cualquier integrante del Comité Técnico, Consejo Directivo o de Administración que participen de manera directa o indirecta en la administración, control o patrimonio de la misma, están o estuvieron vinculados a un proceso penal, por la comisión de algún delito fiscal o relacionado con la autenticidad de documentos.

CFF 18-A, 19, LISR 79, 82, 83, RLISR 36, 131, 134, 138, RMF 2021 3.10.2.

Declaración informativa para garantizar la transparencia del patrimonio y el uso y destino de los donativos recibidos y actividades destinadas a influir en la legislación

3.10.10. Para los efectos de los artículos 82, fracción VI de la Ley del ISR y 27, apartado B, fracciones I, II, III, IV, IX, XIII, XIV y XV y apartado C de la LIF, las donatarias autorizadas para recibir donativos deducibles en los términos de la Ley del ISR, las personas morales con fines no lucrativos o los fideicomisos a los que se les haya revocado dicha autorización o cuando la vigencia de dicha autorización haya concluido o no se haya obtenido nuevamente o renovado la misma dentro del plazo establecido en el artículo 82, fracción V, segundo párrafo de la citada Ley, así como aquellas cuya autorización haya sido cancelada o que presenten aviso de liquidación, cambio de residencia o suspensión de actividades de

conformidad con la regla 3.10.18., deberán poner a disposición del público en general, en el mes de mayo de 2021, la declaración informativa relativa a la transparencia del patrimonio y al uso y destino de los donativos recibidos, a través del programa electrónico que para tal efecto se encuentre a su disposición en el Portal del SAT, de conformidad con lo señalado en la ficha de trámite 19/ISR “Declaración informativa para garantizar la transparencia del patrimonio, así como el uso y destino de los donativos recibidos y actividades destinadas a influir en la legislación”, contenida en el Anexo 1-A, sin importar que en el ejercicio por el cual se presenta el informe no hayan obtenido donativos.

Tratándose de las donatarias autorizadas que recibieron donativos con el objeto de atender las contingencias ocasionadas con motivo de los sismos ocurridos en México en el mes de septiembre de 2017 y hayan indicado a través del informe final correspondiente presentado en 2020 que tienen donativos pendientes por destinar, el SAT procederá conforme a lo previsto en el artículo 82-Quáter, apartado A, fracción III y apartado B de la Ley del ISR.

De conformidad con lo establecido en el artículo 24, fracción II, inciso a), numeral 6 de la LIF, las donatarias autorizadas que hayan otorgado apoyos económicos a organizaciones civiles o fideicomisos que no cuenten con autorización para recibir donativos de conformidad con la Ley del ISR y cuyo objeto exclusivo sea realizar labores de rescate y reconstrucción en casos de desastres naturales, deberán presentar dentro de la Declaración Informativa para garantizar la transparencia del patrimonio, así como en lo relativo al uso y destino de los donativos recibidos y actividades destinadas a influir en la legislación, un listado con el nombre, denominación o razón social y RFC de las organizaciones civiles o fideicomisos que no cuenten con la autorización para recibir donativos a los cuales se les otorgó el donativo.

Las organizaciones civiles y fideicomisos autorizadas para recibir donativos deducibles en los términos de la Ley del ISR, que hayan suspendido sus actividades en términos de la regla 2.5.12., estarán obligadas a presentar su información relativa a la transparencia y al uso y destino de los donativos recibidos y actividades destinadas a influir en la legislación de conformidad con la ficha de trámite 19/ISR “Declaración informativa para garantizar la transparencia del patrimonio, así como el uso y destino de los donativos recibidos y actividades destinadas a influir en la legislación”, contenida en el Anexo 1-A, respecto del ejercicio fiscal en el que suspendan sus actividades.

Las organizaciones civiles y fideicomisos que contaron con autorización para recibir donativos deducibles del ISR y omitieron presentar los informes de transparencia de ejercicios fiscales anteriores a 2020, podrán dar cumplimiento a las obligaciones omitidas, de conformidad con lo establecido en la ficha de trámite 156/ISR “Informe para garantizar la transparencia del patrimonio, así como el uso y destino de los donativos recibidos y actividades destinadas a influir en la legislación, de ejercicios anteriores a 2020”, contenida en el Anexo 1-A.

Las personas morales con fines no lucrativos o los fideicomisos a los que se les haya revocado la autorización señalada en el párrafo que antecede, así como aquellas cuya autorización haya sido cancelada, o que presenten aviso de liquidación, cambio de residencia o suspensión de actividades, de conformidad con la regla 3.10.2., fracción III, deberán poner a disposición del público en general la declaración informativa relativa a la transparencia del patrimonio y al uso y destino de los donativos recibidos correspondiente al ejercicio fiscal 2021, dentro de los 30 días naturales siguientes a la fecha en que surta efectos la notificación del oficio de revocación o cancelación, de conformidad con la ficha de trámite 19/ISR “Declaración Informativa para garantizar la transparencia del patrimonio, así como el uso y destino de los donativos recibidos y actividades destinadas a influir en la legislación”, contenida en el Anexo 1-A.

CFF 17-H, 17-H Bis, 27, LIF 24, 27, 31, LISR 82, 82-Quáter, RCFF 29, RLISR 36, RMF

2021 2.2.4., 2.5.12., 3.10.3., 3.10.18.

Contribuyentes que se hayan ubicado en el supuesto establecido en el artículo 69-B, octavo párrafo del CFF con posterioridad a la presentación de los avisos a que se refieren las reglas 11.9.1., 11.9.2. y 11.9.15., relativas a los estímulos fiscales del Decreto de estímulos fiscales región fronteriza norte

11.9.22. Para los efectos de los artículos Sexto, fracción XI, segundo párrafo y Décimo Tercero, fracción IV, segundo párrafo del Decreto de estímulos fiscales región fronteriza norte, las personas físicas o morales que con posterioridad a la presentación de los avisos de inscripción o renovación a que se refieren las reglas 11.9.1., 11.9.2. y 11.9.15., para obtener los beneficiarios del estímulo fiscal para la región fronteriza norte en materia del ISR o del IVA en dicha región, hubieran realizado operaciones con los contribuyentes a que se refiere el artículo 69-B, cuarto párrafo del CFF, podrán seguir aplicando el estímulo fiscal que señalan los artículos Segundo, párrafo primero y Décimo Primero del citado Decreto, siempre que corrijan totalmente su situación fiscal mediante la presentación de la declaración o declaraciones complementarias que correspondan, consideren dicha corrección como definitiva y no hubieran presentado algún medio de defensa en contra de la resolución a través de la cual se indicó que no se acreditó la materialidad de las operaciones, o, de haberlo interpuesto, se desistan del mismo.

Las personas físicas y morales a que se refiere el párrafo que antecede contarán con un plazo de dos meses contados a partir de que concluya el plazo a que se refiere el artículo 69-B, octavo párrafo del CFF, para llevar a cabo lo dispuesto en el párrafo anterior.

CFF 69-B, DECRETO DOF 31/12/18 Segundo, Sexto, Décimo Primero, Décimo Tercero, RMF 2021 11.9.1., 11.9.2., 11.9.15.

Declaración de pago de los derechos por la utilidad compartida y de extracción de hidrocarburos

13.5. Para los efectos de los artículos 42, primer párrafo y 44, primer párrafo de la LISH, la regla 2.8.4.1., y el Octavo Transitorio de la RMF, los asignatarios a que se refieren los citados artículos podrán realizar el pago provisional de los derechos por la utilidad compartida y de extracción de hidrocarburos, correspondiente a los meses que se indican, conforme a lo siguiente:

I. El correspondiente al derecho por la utilidad compartida, respecto del mes de mayo de 2021, en dos parcialidades, como se indica a continuación:

a) La primera parcialidad deberá corresponder, al menos, al 30% del derecho que deba cubrirse y enterarse a más tardar el lunes 28 de junio de 2021.

b) La segunda parcialidad corresponderá al monto restante después del entero realizado conforme al inciso anterior, el cual deberá enterarse a más tardar el 9 de julio de 2021.

II. El correspondiente al derecho por la utilidad compartida, respecto del mes de junio de 2021, en dos parcialidades, como se indica a continuación:

a) La primera parcialidad deberá corresponder, al menos, al 10% del derecho que deba cubrirse y enterarse a más tardar el lunes 26 de julio de 2021.

b) La segunda parcialidad corresponderá al monto restante después del entero realizado conforme al inciso anterior, el cual deberá enterarse a más tardar el 31 de agosto de 2021.

III. Los correspondientes a los derechos por la utilidad compartida y de extracción de hidrocarburos, respecto del mes de julio de 2021, en una sola exhibición, a más tardar

el 30 de septiembre de 2021.

En caso de incumplir con el entero de los montos previstos en las fracciones anteriores, en los plazos señalados en las mismas, los asignatarios no podrán aplicar el beneficio previsto en la presente regla y la autoridad fiscal requerirá el pago total de los adeudos.

LISH 42, 44, RMF 2.8.4.1., Octavo Transitorio

TERCERO. Se modifican los Anexos 1, 1-A y 15 de la Resolución Miscelánea Fiscal para 2021 y el 23 de la Resolución Miscelánea Fiscal para 2020.

CUARTO. Se deroga el Transitorio Vigésimo Séptimo de la Resolución Miscelánea Fiscal para 2021, publicada en el DOF el 29 de diciembre de 2020.

Transitorios

Primero. La presente Resolución entrará en vigor el día siguiente al de su publicación en el DOF y su contenido surtirá sus efectos en términos de la regla 1.8., tercer párrafo de la RMF 2021, salvo la regla 2.7.1.9., que entrará en vigor en términos de lo dispuesto por en transitorio décimo primero de la Primera Resolución de modificaciones a la RMF 2021, publicada en el DOF el 3 de mayo de 2021.

La modificación al Anexo 23 de la presente Resolución, será aplicable a partir del 14 de julio de 2021.

Segundo. Para los efectos de la regla 3.10.4., tercer párrafo, se dará continuidad a la autorización para recibir donativos deducibles del ISR para el ejercicio fiscal 2022, siempre que las donatarias autorizadas hayan presentado oportunamente la declaración prevista en la regla 3.10.10. y la ficha de trámite 19/ISR “Declaración Informativa para garantizar la transparencia del patrimonio, así como el uso y destino de los donativos recibidos y actividades destinadas a influir en la legislación”, contenida en el Anexo 1-A, así como la declaración informativa establecida en el artículo 86, tercer párrafo de la Ley del ISR, correspondientes al ejercicio 2020 o cumplan, de manera extemporánea, con la presentación de dichas declaraciones a más tardar el 31 de octubre de 2021.

Tercero. Para los efectos del artículo 28, fracción IV del CFF y lo previsto en la regla 2.8.1.7., fracción II, inciso e), las personas físicas que se encuentren obligadas a llevar contabilidad y a ingresar a través del Portal del SAT el archivo a que se refiere la regla 2.8.1.6., fracción II, podrán enviar la balanza de comprobación ajustada al cierre del ejercicio, correspondiente al ejercicio fiscal 2020, a más tardar en el mes de junio de 2021.

Cuarto. Para los efectos de la regla 11.9.22., quienes a la fecha en que se dé a conocer la presente Resolución se encuentren en el supuesto previsto en el primer párrafo de esa regla, contarán con un plazo de dos meses contados a partir de dicha fecha para corregir su situación fiscal, en los términos establecidos en el párrafo mencionado, respecto de aquellas operaciones celebradas con contribuyentes que a la referida fecha se encuentren publicados en el listado a que se refiere el artículo 69-B, cuarto párrafo del CFF, siempre que la autoridad fiscal no haya emitido una resolución mediante la cual determine que el contribuyente no cumplió con los requisitos previstos en el Decreto de estímulos fiscales región fronteriza norte, en materia del ISR o IVA, o bien, el contribuyente haya solicitado su baja en el padrón de beneficiarios del estímulo fiscal para dicha región, o haya decidido dejar de aplicar el estímulo fiscal en materia del IVA.

OCTAVA RESOLUCIÓN DE MODIFICACIONES A LAS REGLAS GENERALES DE COMERCIO

EXTERIOR PARA 2020.

El Servicio de Administración Tributaria, con fundamento en los artículos 16 y 31 de la Ley Orgánica de la Administración Pública Federal; 1o. y 144 de la Ley Aduanera; 33, fracción I, inciso g), del Código Fiscal de la Federación; 14, fracción III de la Ley del Servicio de Administración Tributaria, y 8 del Reglamento Interior del Servicio de Administración Tributaria, resuelve:

PRIMERO. Se reforman las reglas 1.3.3., párrafos primero, en su encabezado, y actuales segundo, tercero y cuarto y 1.3.4., primero, segundo y tercer párrafos; y se adiciona la regla 1.3.3., con un segundo párrafo, pasando los actuales segundo, tercero y cuarto párrafos a ser tercero, cuarto y quinto párrafos, respectivamente, de las Reglas Generales de Comercio Exterior para 2020, para quedar de la siguiente manera:

…

Causales de suspensión en los padrones

1.3.3. Para los efectos de los artículos 59, fracción IV y 144, fracción XXXVI de la Ley y 84 y 87 último párrafo del Reglamento, procederá la suspensión en el Padrón de Importadores y, en su caso, en el Padrón de Importadores de Sectores Específicos o en el Padrón de Exportadores Sectorial, a quienes introduzcan o extraigan mercancías del territorio nacional que se encuentren en alguno de los siguientes supuestos:

…

Respecto de lo previsto en el primer párrafo de la presente regla, si el supuesto que se configure resulta aplicable solamente a uno de los sectores del Padrón de Importadores de Sectores Específicos o del Padrón de Exportadores Sectorial se podrá suspender al contribuyente únicamente en el o los sectores que correspondan, de acuerdo al incumplimiento de que se trate.

Cuando la AGSC tenga conocimiento de que se incurrió en alguna de las causales a que se refiere el artículo 84 del Reglamento o cualquiera de la presente regla, notificará dentro de los 5 días siguientes, la causa que motiva la suspensión inmediata, a través del Buzón Tributario u otros medios de contacto, a quienes estén inscritos en el Padrón de Importadores o, en su caso, en el Padrón de Importadores de Sectores Específicos, y tratándose de contribuyentes inscritos en el Padrón de Exportadores Sectorial, a través del Buzón Tributario o en términos del artículo 134 del CFF.

Los contribuyentes inscritos, podrán solicitar se deje sin efectos la inscripción en el Padrón de Importadores o, en su caso, en el Padrón de Importadores de Sectores Específicos, generando el movimiento correspondiente a través de Mi portal, en el Portal del SAT. Esta solicitud se podrá realizar respecto de uno o más de los sectores específicos sobre los que verse la inscripción de que se trate. En el caso del Padrón de Exportadores Sectorial, la solicitud se presentará de conformidad con lo previsto en la ficha de trámite 143/LA del Anexo 1-A.

A quienes hubieran sido suspendidos del Padrón de Importadores, del Padrón de Importadores de Sectores Específicos, del Padrón de Exportadores Sectorial o de alguno de los sectores de éstos, por causas que no fueron apreciadas correctamente por la autoridad, se les dejará sin efectos la suspensión de manera inmediata.

Ley 2-XVIII, 36-A, 37-A, 59-IV, 59-A, 86-A, 119, 119-A, 144-XXXVI, 158-I, 176, 177, 179, 182-II, LFPIORPI 17-XIV, CPF 193, CFF 10, 17-K, 27, 29, 42, 69, 69-B, 134, Reglamento del CFF 29-VIII, Decreto de vehículos usados 9, Decreto IMMEX 7, 24-VI, 27, TIGIE Capítulos 50 al 64, Reglamento 39, 84, 87, 177, RGCE 1.1.4., 1.2.1., 1.2.2., 1.3.2., 1.3.4., 1.3.7., 2.4.3., 3.1.20., 3.1.25., 4.5.9., 7.1.2., 7.1.3., 7.2.1., 7.4.1., 7.4.3., Anexos 1, 1-A, 10 y 31, RMF Anexo 11

Reincorporación en los padrones o sectores específicos

1.3.4. Para los efectos de los artículos 59, fracción IV de la Ley y 85 del Reglamento, los contribuyentes a los que como medida cautelar se les haya suspendido en el Padrón de Importadores, Padrón de Importadores de Sectores Específicos o en ambos, o en algún sector o sectores específicos de este último, de conformidad con el artículo 84 del Reglamento o la regla 1.3.3., podrán solicitar que se deje sin efectos dicha suspensión, de conformidad con la ficha de trámite 7/LA del Anexo 1-A.

En el caso de que la AGSC no tenga los elementos o medios suficientes para corroborar si el contribuyente desvirtuó o subsanó la irregularidad por la cual fue suspendido, se remitirán a la unidad administrativa que haya generado la información que suscitó la suspensión, las pruebas, alegatos y elementos aportados por el contribuyente, a efecto de que esta última lleve a cabo el análisis y valoración de los mismos, e informe por escrito a la AGSC en un plazo no mayor a 15 días naturales, si es que efectivamente se subsanan o corrigen las omisiones o inconsistencias reportadas, indicando si resultaría procedente o no, que se reincorpore al contribuyente en el Padrón de Importadores, Padrón de Importadores de Sectores Específicos, o en ambos, o en el sector o sectores específicos que corresponda, siempre que previamente la AGSC haya verificado el cumplimiento de los demás requisitos.

Los importadores que hayan sido suspendidos conforme al artículo 84 del Reglamento o la regla 1.3.3., y se les haya iniciado un PAMA o levantado un acta circunstanciada de hechos u omisiones que impliquen la omisión de contribuciones, cuotas compensatorias, medidas de transición y, en su caso, la imposición de sanciones, así como créditos fiscales, podrán ser reincorporados al Padrón de Importadores, al Padrón de Importadores de Sectores Específicos o en ambos, o en el sector o sectores específicos que corresponda, previo cumplimiento de los requisitos señalados en la ficha de trámite 7/LA del Anexo 1-A, cuando presenten ante la autoridad que haya iniciado el ejercicio de facultades de comprobación correspondiente, o bien, ante la autoridad recaudadora, según sea el caso, un escrito libre en el que se manifieste expresamente el allanamiento a la irregularidad detectada o determinación correspondiente y efectúen el pago del monto determinado en el crédito fiscal.

…

Ley 59-IV, Reglamento 84, 85, RGCE 1.2.2., 1.3.3., Anexo 1-A

SEGUNDO. Se reforma el Anexo 1-A de las RGCE para 2020.

La Comisión Nacional Bancaria y de Valores, con fundamento en lo dispuesto en los artículos 152 de la Ley para Regular las Agrupaciones Financieras; 98 Bis y 109 Bis 10 de la Ley de Instituciones de Crédito; 395 Bis 1 de la Ley del Mercado de Valores; 86 Bis 4 de la Ley de Fondos de Inversión; 94 Bis 2 de la Ley General de Organizaciones y Actividades Auxiliares del Crédito; 136 Bis 4 de la Ley de Ahorro y Crédito Popular; 108 Bis 1 de la Ley para Regular las Actividades de las Sociedades Cooperativas de Ahorro y Préstamo; 119 Bis 1 de la Ley de Uniones de Crédito; 56 Bis 2 de la Ley para Regular las Sociedades de Información Crediticia; 116 de la Ley para Regular las Instituciones de Tecnología Financiera; así como 4, fracciones I, XXXVI y XXXVIII, 9 Bis 2 y 16, fracción I de la Ley de la Comisión Nacional Bancaria y de Valores, y

CONSIDERANDO

Que en atención al artículo 78 de la Ley General de Mejora Regulatoria y con la finalidad de reducir el costo de cumplimiento de la presente resolución modificatoria, la Comisión Nacional Bancaria y de Valores mediante la emisión de la “Resolución que modifica las Disposiciones de carácter general aplicables a los Almacenes Generales de Depósito, Casas de Cambio, Uniones de Crédito y Sociedades Financieras de Objeto Múltiple Reguladas”, publicada en el Diario Oficial de la Federación el 26 de abril de 2018, procedió a eliminar la obligación para las Sociedades Financieras de Objeto Múltiple Reguladas de presentar a la Comisión la Opinión del Auditor Experto Independiente sobre impuestos diferidos y participación de los trabajadores en las utilidades;

Que las entidades financieras y personas sujetas a la supervisión de la Comisión Nacional Bancaria y de Valores tienen la posibilidad de someter a la autorización de dicha Comisión, un programa de autocorrección cuando, en la realización de sus actividades, detecten irregularidades o incumplimientos a lo previsto en las leyes que las rigen o en las demás disposiciones aplicables, sujetándose a las disposiciones de carácter general que emita dicha autoridad supervisora, y

Que con la finalidad de dar certeza jurídica a las entidades y personas sujetas a la supervisión de la Comisión Nacional Bancaria y de Valores respecto del cumplimiento de las actividades previstas en el programa de autocorrección autorizado, resulta necesario establecer el plazo para que éstas informen a la autoridad supervisora sobre su cumplimiento, ha resuelto expedir la siguiente:

RESOLUCIÓN QUE MODIFICA LAS DISPOSICIONES DE CARÁCTER GENERAL QUE REGULAN LOS

PROGRAMAS DE AUTOCORRECCIÓN

ÚNICO.- Se REFORMA el artículo 10 de las “Disposiciones de carácter general que regulan los programas de autocorrección”, publicadas en el Diario Oficial de la Federación el 20 de octubre de 2014 y reformadas por última vez mediante resolución publicada en el citado medio de difusión el 28 de noviembre de 2018, para quedar como sigue:

“Artículo 10.- La persona o área encargada de la vigilancia de la Entidad deberá presentar un informe final a la Comisión, a través de la Vicepresidencia encargada de su supervisión dentro de los diez días hábiles siguientes a aquel en que haya concluido el plazo o la fecha límite de ejecución, de las actividades de corrección contenidas en el Programa de Autocorrección.